Развитие перерабатывающего сегмента обусловлено несколькими ключевыми факторами, главные из которых: трансформирующийся потребительский спрос, изменение каналов реализации продукции, жесткая конкуренция и государственное вмешательство.

Анализ деятельности 100 крупнейших переработчиков позволяет определить основные тенденции развития молочной индустрии России.

1. Крупнейшие транснациональные игроки продолжают терять свои позиции, но сохраняют уровень продаж.

100 крупнейших молочных компаний увеличили объем переработки сырого молока на 5,33%, или на 683 тыс. тонн, переработав 13,5 млн. тонн (86,05% всего товарного молока). При этом ТОП-5 выросли всего лишь на 1,22%. Это произошло из-за того, что двойка лидеров — Danone и PepsiCo — существенно сократили объем переработки молока — на 138 тыс. тонн (-9,57%) и 73,8 тыс. тонн (-5,3%) соответственно. Серьезное сокращение переработки Даноном повлекло и потерю компанией лидерства в рейтинге. Бывшая в течение нескольких лет лидером компания, уступила свою позицию компании PepsiCo.

Выручка АО «Данон Россия» (основной вид деятельности — производство молочной продукции) составила 86 млрд. рублей. Это примерно на 0,9% ниже по сравнению с 2018 годом с учетом произошедшей в конце 2018 года реорганизации.

Выручка АО «ВБД» (основной вид деятельности — Производство молока (кроме сырого) и молочной продукции) составил 100,3 млрд. рублей, на 2% больше 2018 года. Разница динамики выручки и переработки молока, скорее всего объясняется развитием компаниями сегмента высокомаржинальных продуктов. Это позволяет в стратегическом плане сокращать зависимость компаний от поставщиков, многие из которых развивают или запускают собственную переработку. На этом фоне заявление президента компании Danone Эммануэля Фабера о том, что компания «берет на себя обязательство совершить революцию во взглядах на питание», объясняет, почему Danone из крупнейшего производителя молочных продуктов превратилась в «крупнейшего в мире производителя продуктов питания и воды».

2. Рост крупных национальных игроков.

Если не учитывать отрицательных показателей PepsiCo и Danone, то все остальные участники рейтинга ТОП-100 суммарно нарастили закупку сырого молока на 1 млн. тонн. При этом, на входящих в первую десятку российских производителей пришлась почти половина роста переработки — 435 тыс. тонн. Больше всего прибавили пермский производитель Юговской комбинат молочных продуктов — +122 тыс. тонн, сырный производитель юга России Фудленд, подхвативший «освободившееся» от Данона и ВБД молоко воронежской Эконивы — +94 тыс. тонн, а также КОМОС ГРУПП, обогнавший Молвест и занявший третье место в рейтинге — +88 тыс. тонн. Молвест опустился на четвертое место, увеличив при этом объем переработки на 51 тыс. тонн.

3. Динамичное развитие региональных игроков.

В число лидеров индустрии пробиваются новые игроки, некоторые из которых существуют от силы 5 лет. Многие из этих переработчиков являются частью вертикально интегрированных холдингов и активно используют собственную сырьевую базу. Эти компании занимают нишу традиционных молочных продуктов, освобождаемую транснациональными компаниями, или сами выдавливают их с региональных рынков.

В качестве наиболее ярких примеров можно выделить А7 Агро — агрохолдинг из Оренбургской области, собственники которого — энергетики — «зашли» в сельское хозяйство несколько лет назад. Молочный завод А7 Агро — ОМК стал крупнейшим переботчиком региона, а производство молока развивает в Оренбургской области и Башкортостане. Рост в 2019 году — 76,9%, 87-е место в рейтинге.

ГК Белый медведь (Мясниковский молочный завод) — второй переработчик сырого молока в Ростовской области, за 3 года нарастивший переработку молока с 46 тыс. тонн до 95 тыс. тонн. Рост в 2019 году составил 73,3%. 40-е место в рейтинге.

Тюменьмолоко (Холдинг Арсиб) вырос на 68,6% до 43,8 тыс. тонн сырого молока, несмотря на то, что в 2018 году компания была признана банкротом по иску ФНС, потребовавшей 30 млн. рублей невыплаченного НДС.

Всего в рейтинге 22 компании продемонстрировали рост выше 20%. Из них 16 компаний являются региональными игроками.

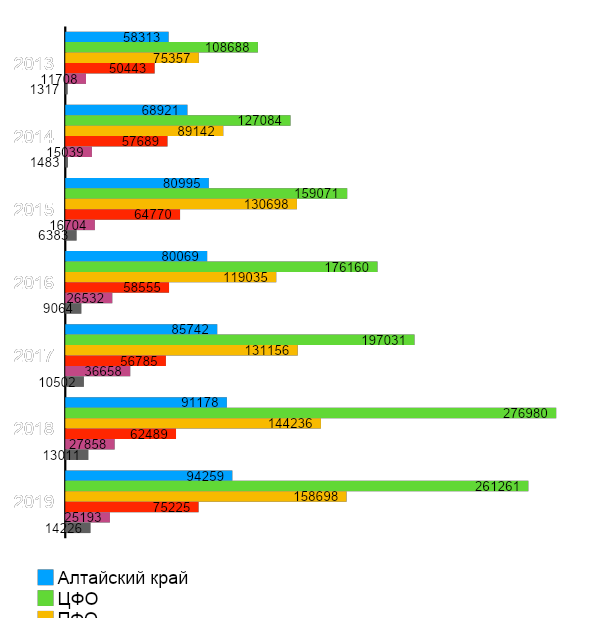

4. Перегретость сырного рынка

Производители в 2019 году продолжали наращивать производство сыра. А также сырных продуктов. Но уже в 2018 году стало ясно, что сыра и сырных продуктов на рынке больше, чем нужно потребителю. Особенно сырных продуктов. Особенно в Западной Сибири и в Алтайском крае. Сырный регион Алтай наращивает производство сыра и сырных продуктов, но продаются они в европейской части России, где темпы роста производства своих сыров значительно выше.

В результате алтайский сыр продать все сложнее и сложнее. Перегретость сырного рынка может привести к проблемам у ряда переработчиков, что, соответственно, отразится на производителях сырого молока. Особенно важно отметить, что переработка молока все последние годы росла за счет сыра. То есть сокращение производства сыра может вызвать излишек молока на рынке и обвал цен.

Логичным, но нежелательным итогом может стать превращение Алтайского края из сырного региона в мясной.

В данной ситуации логично по-другому смотреть на сырный рынок и в качестве приоритета рассматривать производство сыворотки (и всех производных продуктов) как востребованного сырья на российском и на глобальном рынках, а сыр как побочный продукт производства сыворотки, что позволит в том числе, по-другому подходить к ценообразованию и экономике переработки молока.

5. Растущее число мелких и средних игроков начинает создавать конкуренцию и проблемы крупным производителям.

В то время, как 5 крупнейших компаний, переработавших в 2019 году 20,5% сырого молока, выросли всего на 1,2%, вся молочная промышленность показала рост в 3,5%. Рост производства сырого молока наряду с ростом импорта биржевых продуктов увеличивает плотность и конкуренцию на молочном рынке. Сегодня потребитель имеет широкий выбор молочной продукции, который предоставляется не только через торговые сети, но и через другие каналы реализации, особенно активно развивающиеся в условиях глобальных катаклизмов 2020 года. Развитие новых каналов продаж создает для региональных и локальных игроков возможности для значительного роста, в то время, как крупнейшим игрокам значительно сложнее изменить громоздкие системы продаж.

6. Непонимание потребителя.

При общем росте переработки молока многие участники рынка говорят о падении спроса на молоко. Особенно часто об этом заявляют крупнейшие переработчики. Анализ развития крупнейших игроков говорит об обратном: переработка растет и спрос как минимум не сокращается. Он перераспределяется. Становится совершенно очевидным, что потребитель с самым низким доходом практически исключает молочные продукты из рациона, заменяя их другими источниками жира и белка. Наиболее дешевый сыр/сырный продукт все реже находит покупателя. С другой стороны, сыр как категория превращается в продукт для удовольствия, деликатес, чаше потребляемый с вином, чем с чаем. Меняется отношение к питьевому молоку. Всё меньше пенсионеров покупают дешевое молоко и все больше молодых людей и людей среднего возраста употребляют его вместе с кофе. Изменение потребительского спроса однозначно влечет за собой перераспределение игроков на молочном рынке. Компании, не сумевшие адаптировать производство и маркетинг под новые требования потребителя, а вместе этого постоянно говорящие о падении потребительского спроса, вынуждены будут покинуть рынок, а их место займут более чуткие и подвижные.